国税庁OBの袖山税理士が解説「電子化によるメリット・デメリットとシステム導入検討のポイント」(2022/8/3更新)

筆者:袖山喜久造(そでやまきくぞう) SKJ総合税理士事務所 所長・税理士

筆者:袖山喜久造(そでやまきくぞう) SKJ総合税理士事務所 所長・税理士

国税庁調査課、東京国税局調査部において長年大規模法人の法人税調査等に従事。在職中、電子帳簿保存法担当の情報技術専門官として、調査、納税者指導、職員教育等に携わる。平成24年7月に国税を退職し、同年11月SKJ総合税理士事務所を開設。税務コンサルティングのほか企業電子化、システムコンサルティングを行う。

SKJ総合税理士事務所ホームページはこちら

前回では、電子化の検討に向けて何をすべきかということで、まずは紙書類の授受をなくし、社内処理をすべて電子化する方法を検討するべきということを解説しました。

電子化は、これまで書面で処理していた業務をデジタル化することです。デジタル化することで、社内でどのように業務改革を進めるかによって享受できるメリットが変わってきます。

本稿では、デジタル化のメリット・デメリット、導入するべきシステムのポイントなどについて解説します。

現在、流通業界や小売業界では多様な紙書類が発生しており、書面により処理を行うことが多いと思います。紙書類は現物を確認すればよく、長年にわたり紙書類で業務を行ってきた各書類の発行や受領の慣習となっており、担当者は慣れていて非常に便利です。一方で、取引のプロセスを確認する場合や事後の検査、税法対応などでは保存する際の手間や費用がかかることになります。

デジタル化のメリット

本来、社内で行う業務において発生する様々な書類はシステムで作成されます。つまり、書類は作成段階でデジタル化(born digital)されているものです。デジタル化されている書類を書面に出力し、取引の相手方に交付すれば、取引先は取引内容を自社のシステムで処理するために入力し、デジタル化することになります。

手動入力には誤入力等の原因にもなり、また、入力データの確認など手間は倍以上になります。そもそも、デジタル化されている書類のデータを取引先に送付し、自動処理することができれば、再入力の手間はなくなり、データ連携により正確な処理が可能となり、業務効率もアップします。デジタルトランスフォーメーションは、このようにボーンデジタルのデータを活用し、生産性を向上するためのデータ連携や、データ活用方法により実現できるものです。これはすべての業務に通じるところがあり、商品取引業務から経費精算業務など、様々な業務において活用可能なデータが存在します。

流通業においては、一部の取引書類をデータで授受することは従来から行われてきましたが、一部業務のみ電子化することによるメリットは限定的となります。見積から請求までの一連の業務において、すべての取引書類がデータ化され処理されることで電子化によるメリットは、業務効率化のほか、取引適正化、イレギュラー取引の抽出、業務プロセス管理、会計処理などすべての業務について適正な処理が可能となり、不適切取引や不備が発生した場合のアラートや抽出等が、データ分析などにより容易となります。このため、業務効率化のほか、内部統制の強化といった企業全体のガバナンスが図られることにより、メリットは大きくなります。

デジタル化のデメリット

デジタル化による処理の電子化は、ルール化された取引の手順や処理を行うことを得意としますが、これまで属人的に行われてきた判断や処理を電子化することは容易ではありません。AIにより、経験値を重ねることで処理可能なことも多くありますが、すべての処理において電子化することはできません。

電子化することはすべての処理を自動化することではなく、一部の処理は人間が行う必要があります。特に、納品や検品業務の確認は、現物を確認し人間が入力することになりますし、不備対応やクレーム処理などは人間が行う必要があります。電子化で対応できる部分はデジタル化による処理で対応し、限られた人的資源を人間が行うべき処理に集中的に投入することで、顧客満足度を向上させる必要があります。

電子化は、現在行われている処理方法を単にペーパーレスするだけが目的ではありません。電子化によるメリットを最大限享受するためには、現在行われている処理方法を根本的に見直し、電子化する部分、人間が行う業務を区分し運用することが必要です。

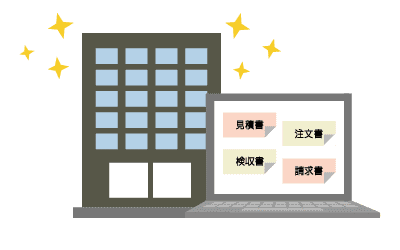

令和3年度の電子帳簿保存法の改正では、電子取引データの保存義務規定で容認されていた書面に出力し保存する方法が廃止されます。令和4年1月1日以降の電子取引データについては、電子帳簿保存法の要件によるデータ保存が必要になります。

電子化する際の法的対応

取引書類をデータで授受する場合には、電子帳簿保存法の規定に従ったデータの保存が必要となります。電子帳簿保存法では、取引情報を電磁的方式で授受する場合には電子取引として当該電磁的記録(データ)を法令に従って保存することが義務付けされています。これらの取引データは、書面で授受される取引書類に代わるものになり、法人税法等の青色申告や連結納税の承認される要件ともなります。保存がない場合には、最悪はこれらの承認が取消しされることも考えられます。

導入するべきシステム

これまで述べてきたように、電子化とは書面の書類を単にデータ化して保存するだけではメリットは限定的となります。紙書類の処理を根本的に変革して、デジタル化によるメリットを最大限享受するには、取引書類をすべてデータにより発行及び受領する方法を採用することが必要です。データの授受をメールで行うことは現実的ではありません。メールは容易に送受信が可能で便利ですが、送受信者しか内容が確認できず、統制上も好ましくありませんし、そもそも書類の管理が属人的になりがちです。取引のプロセスを担当者や管理者が確認できる方法としては、クラウド上で取引情報を授受し保存するシステムを導入するべきと考えます。

令和2年度の電子帳簿保存法の改正では、電子取引において、訂正削除ができないシステムで取引情報を授受及び保存する方法でデータを保存することで要件を満たすこととされました。政府は、取引書類の授受をデータで行うことを促進しており、その取引データが適切に保存されるようシステム側に対応を求めています。特に、消費税インボイス制度が導入されると、適格請求書の発行者や受領者は厳格な保存が必要となります。インボイス制度において適格請求書は、データで発行や保存することができるように消費税法が改正されています。データで授受された適格請求書は、電子帳簿保存法の要件に従った保存が必要と消費税法では規定されています。

システムの導入に当たっては、このような仕組みのあるシステムを導入すること、電子帳簿保存法の対応ができているシステムを導入することが望まれます。

- 電子取引データの保存要件

- 取引当事者双方の納税地等において整然な形式で明瞭な状態で出力できること

- 訂正削除データが保存されるシステムで授受を行い保存すること(令和2年度改正)

- 取引年月日、取引金額の範囲指定による検索及び主要項目による複合条件設定機能